|

2005年1~10月份公路客車市場分析及預測

|

| |

| |

一、05年1~10月份公路客車市場總體分析

根據統計53家全國主要客車制造企業(占總體大中型客車市場的95%以上的市場份額,具有代表性)2005年1~10月份共銷售客車89874輛,公路客車為64993輛,占總體客車銷量的72.3%。在64993輛的公路客車銷量中,座位客車銷量是62526輛,占公路客車總體銷量的96.2%,臥鋪客車是2467輛,占公路客車總體銷量的3.80%。

2004年1~10月份53家客車制造企業共銷售客車88537輛,公路客車銷量為66543輛,占總體銷量的75.16%,其中座位客車銷量為63435輛,占公路客車總體銷量的95.33%,臥鋪客車銷量為3090輛,占公路客車總體銷量的4.67%。同比我們可以看出,05年1~10月份公路客車比去年同期減少了1550輛,減少了2.32%,座位客車銷量同比減少了909輛,減少了1.43%,臥鋪客車同比減少了623輛,減少了20.16%,下降幅度較大。

表一(單位:輛)

|

序號

|

項目

|

05年1-10月

|

04年1-10月

|

同比

|

備注

|

|

1

|

總體客車銷量

|

89784

|

88537

|

1247

|

1.41%

|

|

|

2

|

公路客車總銷量

|

64993

|

66543

|

-1550

|

-2.32%

|

|

|

3

|

座位客車

|

62526

|

63435

|

909

|

-1.43

|

|

|

4

|

臥鋪客車

|

2467

|

3090

|

623

|

-20.16%

|

|

從上面分析我們不難看出,05年1~10月份總體客車銷量比去年同期增加了1247輛,上升了1.41%,而公路客車不但不跟著上升,反而下降了2.32%。而在公路客車下降中,尤其是以臥鋪客車下降的幅度最大。

二、2005年1~10月份和2004年1~10月份公路客車主要客車企業銷售情況分析。

銷售情況一覽表(按銷量排名)

表二

單位:輛

|

序號

|

企業名稱

|

05年銷量

|

04年銷量

|

同比

|

備注 |

|

1

|

金旅 |

11309

|

10151

|

1158

|

不含公交車和其他特種用途的客車 |

|

2

|

宇通 |

10859

|

11313

|

-454

|

不含公交車和其他特種用途的客車 |

|

3

|

蘇州金龍 |

6889

|

6809

|

80

|

不含公交車和其他特種用途的客車 |

|

4

|

廈門金龍 |

4643

|

3480

|

1163

|

不含公交車和其他特種用途的客車 |

|

5

|

少林 |

3497

|

3833

|

-336

|

不含公交車和其他特種用途的客車 |

|

6

|

牡丹 |

3149

|

4418

|

-1269

|

不含公交車和其他特種用途的客車 |

|

7

|

中通客車 |

2948

|

2927

|

21

|

不含公交車和其他特種用途的客車 |

|

8

|

貴州萬達 |

2102

|

2959

|

-857

|

不含公交車和其他特種用途的客車 |

|

9

|

江淮客車 |

2017

|

1786

|

231

|

不含公交車和其他特種用途的客車 |

|

10

|

友誼 |

1735

|

2271

|

-536

|

不含公交車和其他特種用途的客車 |

|

11

|

河北長安 |

1547

|

2043

|

-496

|

不含公交車和其他特種用途的客車 |

|

12

|

安凱客車 |

1105

|

1005

|

100

|

不含公交車和其他特種用途的客車 |

|

13

|

合計 |

51800

|

52995

|

-1195

|

|

上述12個廠家05年1~10月份共銷售公路客車51800輛,占53家公路客車企業銷量64993輛的79.70%,而04年1~10月份上述12個廠家共銷售公路客車52995輛,占53家公路客車銷量66543輛的79.64%。這說明了什么?說明了以下幾點:

1、雖然公路客車總體銷售呈下降趨勢,在12家生產公路客車的主流廠家中也得到了體現,05年1~10月份的銷量從04年1~10月份的52995輛減少到51800輛,共減少了1195輛,減少了2.25%。

2、在上述12個主流生產公路客車的企業中,我們可以看到有6家企業減少,有6家企業增加,但增加的量不足以抵消減少的量。其中增加最多的是廈門金龍達1163輛,其次是金旅1158輛,再次是江淮客車231輛和安凱客車100輛。減少最多的是牡丹1269輛,其次是貴州萬達857輛,再次是友誼536輛和河北長安496輛。

3、12個主流公路客車生產廠家05年1~10月份占有市場的集中度為79.7%,比04年同期的79.64%上升了0.06%,上升幅度雖然不大,卻說明了主流客車廠家的公路客車的集中度在上升,同時又有許多其他客車廠家在搶占公路客車的市場份額。這主要是因為:

1)近幾年公交客車市場空間上升很大,導致許多廠家一方面把精力轉移到生產公交車上,擠壓了公路客車的部分市場份額。

2)盡管公交車上升很快,但就整個客車市場的格局來看,公路客車的市場份額在整個客車市場中仍然是舉足輕重,占有了70%以上的比例,而且一般說來同等條件下,公交客車的利潤空間可能要低于公路客車。

3)在最近一兩年內要改變這種格局可能還難做到,肯定還有大量的生產廠家不會放棄這個龐大的市場,同時還會有許多新的廠家介入。

4、總量下降,而集中度卻越來越高,說明在公路客車市場中,一方面市場對主流客車廠家的品牌已越來越認可,品牌效應已經顯現,從而導致馬太效應的出現,那些知名度不高,生產技術相對落后的公路客車生產企業可能今后的日子越來越不好過了。

因此,這就解釋了為什么一方面公路客車總體銷售呈下降趨勢,而市場集中度在主流客車企業中卻呈上升趨勢。同時另外一方面生產公路客車的廠家仍然是整個客車企業的主導方向。后面我還要進一步解釋為什么公路客車市場近幾年進展不大的原因。

下面我們再仔細分析一下公路客車各個主流廠家分座位客車和臥鋪客車增加和減少情況,具體見表三。

表三(單位:

輛)

|

序號

|

企業名稱

|

座位客車

|

臥鋪客車

|

|

|

|

05年

|

04年

|

同比

|

05年

|

04年

|

同比

|

|

1

|

金旅 |

11093

|

9952

|

1141

|

216

|

199

|

17

|

|

2

|

宇通 |

9686

|

9598

|

88

|

1209

|

1715

|

-506

|

|

3

|

蘇州金龍 |

6819

|

6715

|

104

|

67

|

94

|

-27

|

|

4

|

廈門金龍 |

4570

|

3354

|

1216

|

73

|

126

|

-53

|

|

5

|

少林 |

3497

|

3833

|

-336

|

0

|

0

|

0

|

|

6

|

牡丹 |

3149

|

4418

|

-1269

|

0

|

0

|

0

|

|

7

|

中通 |

2906

|

2835

|

71

|

42

|

92

|

-50

|

|

8

|

貴州萬達 |

2102

|

2959

|

-857

|

0

|

0

|

0

|

|

9

|

江淮客車 |

2017

|

1786

|

231

|

0

|

0

|

0

|

|

10

|

友誼 |

1735

|

2271

|

-536

|

0

|

0

|

0

|

|

11

|

河北長安 |

1547

|

2043

|

-496

|

0

|

0

|

0

|

|

12

|

安凱客車 |

808

|

733

|

75

|

297

|

272

|

25

|

|

13

|

合計 |

49929

|

50497

|

-568

|

1904

|

2498

|

-594

|

從表三我們可看出以下幾點:

1、

12家主流公路客車企業05年1~10月份共銷售座位客車49929輛,比04年同期的50497輛少568輛。減低1.12%。臥鋪客車共銷售1904輛,同比減少594輛,減低23.78%。

2、

05年1~10月份12家企業的座位客車銷售49929輛,占總體座位客車銷售62526輛的79.85%,臥鋪客車銷售1904輛,占總體臥鋪客車銷售2467輛的77.18%。而04年同期的情況是,12家主流公路客車的座位客車銷售50497輛占總體公路座位客車銷售的79.6%,臥鋪客車銷售2498輛占總體臥鋪銷售3090輛80.84%。可以看出,主流客車企業的座位客車的集中度上升了0.25%,而臥鋪客車的集中度下降了3.66%。

3、

座位客車保持了相對穩定或小幅的下降趨勢,但臥鋪客車下降的幅度很大。在上述12家主流公路客車生產企業中,座位客車上升的有6家,前三位的分別是廈門金龍、金旅和江淮客車,數量分別是1216輛、1141輛和231輛。下降的也有6家,降量最大的前三位分別是,牡丹、萬達和友誼,數量依次是1269輛、857輛、536輛。而臥鋪客車上升的只有2家,分別是金旅和安凱客車,數量依次是17輛和25輛,下降的有4家,分別是宇通、廈門金龍、中通和蘇州金龍,數量依次是506輛、53輛、50輛和27輛。其中宇通的臥鋪銷量下降最多,與去年同期比下降了29.50%。

4、

從上面的分析中,不難看出在12家主流公路客車生產企業中,公路客車的下降主要體現在臥鋪客車的下降上。為什么臥鋪客車下降是最明顯的呢?更重要的原因我個人認為有以下幾點:

1)臥鋪客車銷售的總體基數比較小,分母較小,一旦分子有變動,在整個的百分比上都會有很大的波動(但由于基數小,還不會太大影響到整個公路客車的市場份額。)。

2)高等級公路迅速延伸與客車技術水平的逐步提高,使車輛運輸效率與座位客車的舒適性大大提升,臥鋪客車在長途旅行舒適性方面的優勢已大大降低。

3)國家政策要求,臥鋪客車鋪位設置必須為"1+1+1"之后,運營效率降低了20%以上,隨后國家政策要求,取消頂行李架,臥鋪客車的運營效率進一步下滑,車輛的獲利能力大大降低。

4)公路客車在長途線上與鐵路的競爭,優勢遠遠不及短途線路,加上鐵路延伸、提速與鐵路部門的服務意識加強,臥鋪客車在目標市場的優勢進一步下降。

在今后幾年內,我國的高等級公路將繼續高速增長,有更多的長途線路的運營時間將被縮短;同時座位客車的技術水平將進一步的提升,臥鋪客車的目標市場將繼續縮小。國家政策有可能對臥鋪客車作出更加嚴格的技術規定,如對臥鋪的長度和高度等可能都要受到限制,因此臥鋪客車的營運效率可能會繼續降低,同時鐵路的建設可能會更快,飛機的票價的折扣以及對應的服務水平越來越高,因此,公路運輸中的臥鋪客車的競爭會很激烈。但對暫時鐵路無法到達的地方在運力緊張的時候以及對運輸公路有所偏好的目標人群,臥鋪客車在幾年萎縮后,可能會處于一個相對穩定的市場。

三、從公路客車產品的長度區間來統計分析2005年1~10月份的銷量結構

表四:單位(輛)

| 長度(米) |

12<L |

11<L≤12 |

10<L≤11 |

9<L≤10 |

8<L≤9 |

7<L≤8 |

6<L≤7 |

5<L≤6 |

3.5<L≤5 |

合計 |

| 座位 |

1

|

7411

|

3936

|

3667

|

7903

|

14594

|

12023

|

8052

|

4939

|

62526

|

| 臥鋪 |

4

|

2399

|

50

|

14

|

0

|

0

|

0

|

0

|

0

|

2467

|

| 合計 |

5

|

9810

|

3986

|

3681

|

7903

|

14594

|

12023

|

8052

|

4939

|

64993

|

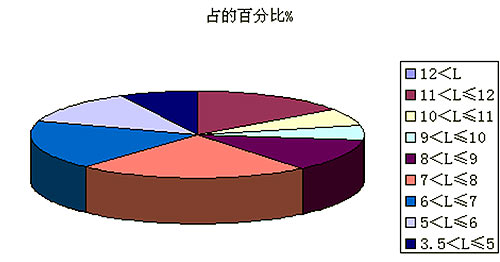

| 占的百分比% |

0.0077

|

15.09

|

6.13

|

5.66

|

12.16

|

22.45

|

18.05

|

12.39

|

7.60

|

100

|

表五(單位:輛:)

2004年1~12月份公路客車分長度區間銷售結構及其比例

| 長度(米) |

12<L |

11<L≤12 |

10<L≤11 |

9<L≤10 |

8<L≤9 |

7<L≤8 |

6<L≤7 |

5<L≤6 |

3.5<L≤5 |

合計 |

| 座位 |

3

|

8805

|

4268

|

4241

|

12009

|

18225

|

15815

|

14090

|

4735

|

82191

|

| 臥鋪 |

0

|

4076

|

170

|

44

|

0

|

0

|

4

|

0

|

0

|

4294

|

| 合計 |

3

|

12881

|

4438

|

4285

|

12009

|

18225

|

15815

|

14090

|

4735

|

86485

|

| 占的百分比% |

0.0035

|

14.89

|

5.13

|

4.95

|

13.89

|

21.07

|

18.3

|

16.29

|

5.47

|

100

|

從表四我們可以看出:1、按長度來細分公路客車產品的銷售結構情況,12米以上的主要是指近期剛銷售市場的13米7的特大型公路客車,共銷售5輛,是最少的,占公路客車總體銷量的0.0077%,幾乎可以忽略不計,因此我們說,13米7的特大型公路客車盡管各個主流客車廠家幾乎都有,但從目前來看,要成為市場真正的主打產品,可能還比較困難,這是公路客車的市場決定的。其次少的是9~10米區間的產品,共銷售3681輛,占總體銷量的5.66%;銷售最多的是7~8米區間的產品,共銷售14954輛,占總體銷量的22.45%,其次是6-7米區間的產品,共銷售12023輛,占總體銷量的18.50%。再次是11~12米的區間,共銷售9810輛,占總體銷售的15.09%。各種區間產品的銷量占的總銷量的比例如下圖示。

05年公路客車按長度區間劃分銷售比例圖

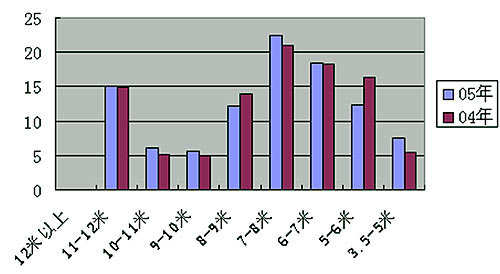

04年和05年公路客車按長度銷售比例比較圖

2、臥鋪客車主要集中在11~12米的區間,共銷售2399輛,是臥鋪總銷量的97.24%,10~11米區間的臥鋪客車共銷售50輛,是臥鋪總銷量的2.03%,9~10米區間的臥鋪客車銷售了14輛,占總量的0.57%,其他長度區間的臥鋪都沒有銷售。說明了公路客車中的臥鋪客車向大型化發展的趨勢在市場上已經得到了驗證,同時中型臥鋪客車已基本退出了公路客車市場。

表五雖然是2004年1~12月份的數據,但各個產品區間所占的比例與1~10月份不會有太大的區別,

應該不會影響總的發展趨勢分析。比較表四與表五可以看出:

1、

12米以上的公路客車發展緩慢,幾乎可以忽略。

2、

公路客車向大型化方向發展的趨勢也比較明顯。04年9米以上的公路客車占總銷量的14.89%+5.13%+4.95%=24.97%,05年9米以上的公路客車占總銷量的15.09%+6.13%+5.66%=26.88%,同比上升1.91%。尤其是10~11米之間的產品上升最為明顯。主要原因是:原來的10米車型和11米車型基本采用一個平臺,價格差不多,而現在滿足客戶對低價的要求,各個廠家對底盤、對價格定位采用獨立的體系,將10米車的價格下拉了將近10萬,來滿足市場的價格需求。,從而極大地提高了10米車輛的需求。而且這些車輛的目標市場用于團體和單位上下班的接送車比較多。

3、

8~9米車在經歷了04年比03年增長8%以后,今年出現下降趨勢,而且降幅在1.7%以上。這主要是因為大型公路客車和7-8米公路客車銷量的增加,在總體銷量呈現萎縮的情況下,取代部分8-9米客車的市場也是必然規律。

4、

7~8米的公路客車正好與8~9米客車相反,增加了1.38%,這是因為短途城市與鄉鎮之間的客流量比較大,上座率高,而且車輛價格相對便宜(大部分集中在15~25萬左右),因此滿足這一市場需求的性價比較高的7~8米客運車成了首選車型。

5、

6~7米之間的輕型客車從03年開始就一直呈現小幅下滑趨勢,今年仍然延續了這種趨勢,下降0.25%。5~6米車型04年比03年略有上升,但05年比04年下降已成定局。因此,農村客車市場的繁榮可能還需要一段時間。

四、公路客車市場為什么在05年總體呈現了下降和萎縮趨勢?

前面我從量化上給予了一定的分析,下面主要從市場環境方面給予分析。

1、火車的提速,搶走了長途公路客車運輸的優質客源。比如第五次火車提速集中在京廣、京滬、京哈,著力解決的是大成市之間的直達問題,如果說在鐵路提速之前與鐵路同線的長途公路客運還可以勉強維持的話,那么提速之后,這些客運線上的乘客就流失大半。這是不爭的事實,有記者報道,在鐵路提速的當天,京滬豪華高速公路的客車上座率只有10%。

2、鐵路客運放棄的站點多為客運資源貧乏的地方。鐵路客運在這些站點上本來客源就少,公路客運又怎么能改變這種客觀現狀?因此,可以斷定,被鐵路放棄的站點,對公路客運來講,最多也只是個"雞肋",食之無味,棄之可惜。

3、火車提速使公路客運企業之間競爭更加激烈。針對火車提速,公路客運企業所采取的對策都是避開,如果公路客運企業都采取這些方法,那競爭將會更加激烈。

4、鐵路網的延伸將成為公路客車市場萎縮的重要根源。我們不難分析,火車提速雖然影響公路客運,但可能是局部的,因為它只影響與鐵路線平行的線路。但如果鐵路網不斷的延伸,那可能就要從點、線、面等全方位影響和擠壓公路客運市場了。

5、宏觀調控波及公路客車行業,信貸門檻的提高擋住了多少想購車又苦于沒錢的經營業主。

6、飛機降價,憑借空中時間優勢,搶走了許多優質客源,使得公路客車,尤其是高速公路客車經常處于無客可載的尷尬局面。

五、對2006年公路客車市場的基本分析和預測:

2006年是"十一五"規劃的開局之年,從各種環境來看,宏觀經濟既面臨著有利因素,也面臨著不利因素,但總體來看,有利因素大于不利因素。

不利方面:1、公路客車的企業困難仍然存在,主要體現在:前幾年的客運企業資質評定的政策性透支使客運市場萎縮現象繼續存在,客運企業購車熱情的提前釋放,出現了一定的政策性透支,這種透支仍然會影響2006年正常的購車秩序。

新車比例高,導致這幾年客運公司購車速度放慢,目前的公路客車市場萎縮是必然現象。

2、2006年公路客車市場運力過剩的矛盾依然存在,在這種情況下,客運經營者的經營效益越來越差,惡性競爭日益激烈,國家和地方政府紛紛出臺整頓客運市場和經營掛靠的秩序,使個體購車者比以前有所減少。

3、競爭會更為激烈。由于火車提速,鐵路延伸,客車用戶的客源減少,效益下滑,而且對經營的判斷也比較盲目,加上汽車消費信貸政策的影響,客戶在購車時越來越看重價格。個別客車企業為了擴大自己的市場份額,在客車產品和服務沒有明顯差異的情況下,而只能靠赤裸裸的價格戰來吸引客戶。實質上,這種做法是不可取的,因為它破壞了客車行業的競爭秩序,對客車市場的發展是百害而無一利的,對自己企業本身也不利。因為即使取得了一時的定單和銷售,沒有利潤甚至虧損的經營又能支持多久?終究落得個害己害人的下場。

4、2005年1000億美元左右的順差規模將成為我國外貿持續發展面臨的主要問題。無論國際、國內都將采取措施施加影響,人民幣匯率機制的調整及人民幣升值將成為影響2006年進出口的重要因素。這將給公路客車產品的出口帶來巨大的壓力。我們的客車產品之所以在國際上有一定的市場空間,是因為我們的價格比國外的高檔產品要低,我們低檔客車的質量比國外要好,我們的客車產量在世界占第一,但如果人民幣升值我們的價格

優勢可能就要失掉,對客車的出口勢必會造成一定的困難。

5、油價上漲雖然在06年會得到一定的改善,但還不能從根本上解決能源緊張的問題。這樣,客戶購車的使用成本必然加大,而這些費用最終還是要靠客車企業來消化,客車企業經營的成本加大,這會給客車市場帶來不利。

6、宏觀調控可能繼續影響客車行業,對客車的信貸政策能否從根本上解決,我看還不一定,因此,對客車的銷售可能還有一些困難。

7、農民收入繼續較快增長的難度加大。2005年全年農民人均純收入

有望增長6%左右,農民收入連續兩年呈現較快增長,對于改變農民收入預期,擴大消費支出具有重要作用。但2006年,農民收入繼續增長的難度會加大,因此,對農民的預期消費可能會帶來一定的不利因素。這對農村客運市場的啟動無疑增加了困難。

有利因素:1、從國際環境看,2006年世界經濟仍將保持穩定增長,據聯合國、國際貨幣基金組織、世界銀行等機構預測,2006年世界經濟增長率將與2005年大體持平,世界貿易增長率略高于2005年。總體上看,我國2006年經濟增長的國際環境仍然較好。

2、從國內環境看,各個領域經濟體制改革步伐加快,特別是金融體制和土地管理體制改革保證了信貸和土地的調控政策得到較好落實,宏觀調控的政策效果將進一步顯現。煤電油運的緊張狀況將進一步得到改善。

3、從2006年起,國家計劃連續5年投資1000個億修建農村公路,使縣鎮公路達到185萬公里。這會使6-8米左右的公路客車有一定的增加,但不會增長太大,這是由市場和中國農民的消費習慣決定的,一時難以更改。

4、高速公路里程繼續增加,預計2006年可能達到4.2萬公里。這從客觀上會拉動對公路客車,尤其是中高檔公路客車的需求。

5、旅游業在2006年還會得到發展,預計2006年入境旅游人數將達到1.2億人次,外匯收入可達到280億美元,國內旅游收入可達到5500億元,旅游總收入可達到8000多億元。這無疑極大的提高了旅游公司購車的積極性,從而刺激了中高檔公路客車的銷售。

6、城市居民收入繼續有較大增加,中等收入階層消費成為城市商業市場主要推動力量。2005年部分地方政府提高了最低工資標準、提高失業人員補貼等政策措施。2006年個人所得稅工薪所得減除費用標準由800元到提高1600元,將有更多的地方政府在收入政策上向中低收入者傾斜。公務員工資結構調整將提高公職人員收入水平,并將帶動城市工薪階層收入水平的提高,有利于擴大中等收入群體,挖掘他們發展型消費的潛力,這在一定程度也會刺激公路客車的銷售。

7、客車出口將進一步提速。出口的方式越來越多,范圍越來越廣,出口的產品也越來越豐富。這都會進一步拉動公路客車的需求。

綜上所分析,本人對2006年的公路客車市場有以下幾點基本預測:

1)與05年相比,是不會有太大的起色,但大體趨勢會略有上升,上升的幅度將在5~8%左右,公路客車的總體銷量大約在91000輛左右。其中座位客車在88000輛左右,臥鋪客車在3500輛左右。

2)上升主要體現在座位客車上,臥鋪客車可能下降10-15%左右。因為公路臥鋪客車總體量小,盡管下降的幅度大,但不足以影響整個公路客車的銷量和發展。

3)2006年盡管國家加大了對城市公交車的扶持力度,本人認為仍然改變不了公路客車在客車市場中主導地位,公路客車仍然占有整個客車市場70%左右的市場份額,仍然是諸多客車企業的主要利潤來源。

4)按價格區間來預測,100~150萬之間的高檔客車可能略有增長,150萬以上的豪華客車基本維持在05年的水平。50~100萬的中高檔公路客車可能有少量增長,50~25萬之間的中檔公路客車有一定的增長,增幅大約在5%左右,15~20萬之間的產品可能略有下降。而15萬以下的低檔客車會略有上升。

5)從長度區間來劃分,10~12米的大型公路客車將處于相對平穩的狀態,可能會略有上升,8-9米可能可能有所增長,7-8米可能有所下降,但銷售總量仍然是最大的。5~7米的農村客車會有所增長,增長的幅度可能在10%以內。

6)盡管2006年公路客車在數量上不會有太大的變化,但產品的結構調整和技術發展決不會停止不前的。

|

|

|